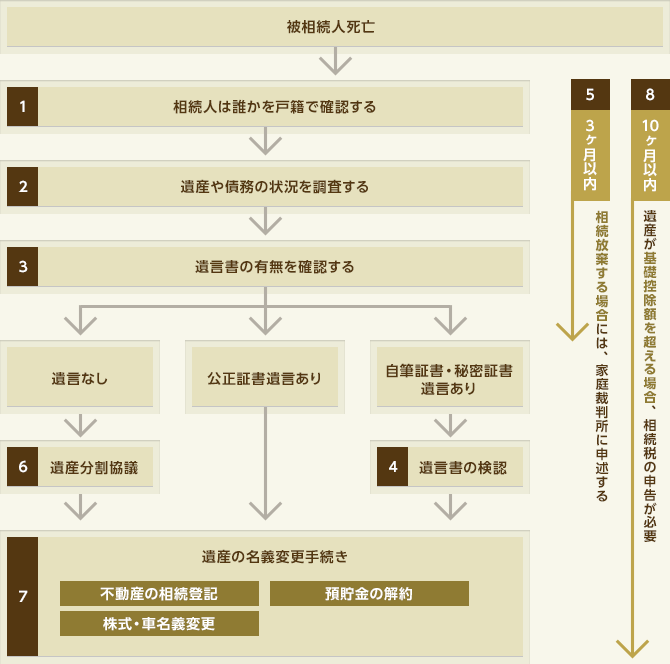

相続手続きの流れ

相続人は誰かを戸籍で確認する

だれが相続人になるのか、戸籍を取り寄せて調査しましょう。

戸籍関連ページ

遺産や債務の状況を調査する

亡くなった方にどのような財産があったのかを調査しましょう。

不動産の調査

遺産の中に不動産がある場合は、「権利証」を探しましょう。権利証の表紙には通常「登記済権利証」とか、「不動産登記権利情報」などと記載されています。

不動産登記をしていない不動産については、権利証はありません。このような場合には、固定資産税の納税通知書を確認するか、または市役所・区役所・町役場などで、「名寄台帳」の写しを取得して確認するという方法があります。名寄せ台帳の写しは、役所の固定資産税課で取得することができます。

預貯金の調査

遺産の中に預貯金がある場合、通常はお手元に預貯金の通帳があるので、その通帳の内容を確認することで内容が明らかになることが多いと思います。

ただ、最近は通帳のない預金というものがあり、パソコン上にしか記録のない場合もあります。このような場合には、パソコンのブックマークを調べたり、口座開設の際の書類をどこかに保管されていないかを調べたりする必要があります。

インターネットバンキングから振込みをする場合には、通常はどこの銀行でもログインパスワードとは別の暗証番号を入力する必要があります。この暗証番号は、カードに記載されており、どこかに保管されている可能性が高いため、このカードがあれば、通帳のない口座が存在することが判明します。口座が存在することが明らかとなれば、銀行に取引履歴証明書や残高証明書の発行を依頼して、内容が明らかになります。

これらの資料が一切ない場合には、確定申告の添付資料などから調べるか、生前の生活状況をよく知る人に聞いてみて、付き合いのありそうな銀行に手当たり次第に照会するしかありません。

債務の調査

亡くなった方に借金があったかどうかを調べる方法としては、まずはキャッシング用のカードなどがないか調べましょう。また、リボ払いにより借入れの支払いをされていれば、毎月の支払いが止まることで、督促状がくるはずです。

また、金融機関からの借り入れについては、情報が「信用情報機関」に登録されます。信用情報機関というのは、下記の3種類があります。

・株式会社日本信用情報機構(JICC)

・株式会社シー・アイ・シー(CIC)

・全国銀行個人信用情報センター(KSC)

これらの信用情報機関で情報の開示請求を行うことで、被相続人の、金融機関からの債務を調査することができます。

遺言書の有無を確認する

亡くなった方が「遺言書」を作成していたかどうかを調べましょう。

遺言書は、ご自身で保管されている場合もありますが、銀行の貸金庫に預けられていたり、遺言により遺産を引き継ぐ方が保管している場合もあります。また、司法書士、弁護士などに預けられていることもあります。

遺言の方法のひとつに、「公正証書遺言」というものがあります。これは、公正役場で作成されており、平成元年以降に作成された遺言については、公証役場で検索ができます。亡くなった方が公正証書遺言を作成されている可能性がある場合には、亡くなった方との関係を証明する戸籍謄本と、運転免許証などの身分証を持参して、お近くの公証役場で検索を依頼してみましょう。

公正証書遺言関連ページ

自筆証書遺言や秘密証書遺言の検認

遺言の方法には、公正証書遺言のほか、自筆証書遺言と秘密証書遺言という方法があります。公正証書遺言以外の方法で作成された遺言書については、家庭裁判所で「検認」の手続きをうけないと、名義変更などの各種相続手続きに使用することができません。

検認の目的は、「後日の偽造や変造を防止し、その保存を確実にすること」です。検認の手続きの中で、遺言書が有効か無効かの判断がなされるわけではありません。

相続放棄するかどうか検討する

プラスの財産よりも債務の方が多いような場合には、相続開始を知ってから3ヶ月以内に家庭裁判所に相続放棄の申述をして受理されれば、最初から相続人ではなかったことになります。

相続人全員で遺産分割協議を行う

「遺産分割協議」というのは、共同相続人全員で遺産の分け方について話し合いをして、どのように分けるのかを合意することです。法定相続分や遺言の内容と異なる割合で相続分を決めることも可能です。

相続税の申告・納付(10ヶ月以内)

相続税がかかる人は、全体の約4%程度の方に限られます。相続税は、相続財産から「基礎控除額」を引いた額に対してのみかかります。基礎控除額は、3,000万円+(600万円×法定相続人の数)ということになります。

たとえば、父が亡くなり、母と子供2人というケースですと、3,000万円+(600万円×3)=4,800万円が基礎控除額ということになりますので、この額を超える相続財産がある場合にのみ相続税がかかるということになります。

相続税がかからない方については、相続税の申告は必要ありません(何の届けも必要ありません)。

相続税の申告は相続開始から10ヶ月以内にする必要があります。申告の時点で遺産分割協議がまだまとまっていなくとも、法定相続分で仮計算して申告はできますが、配偶者控除などの各種控除を受けるためには、遺産分割協議がまとまっている必要があります。